【業界記事】2025年最新|IT業界におけるM&Aの動向と注目事例を解説

近年、IT業界では技術革新の加速や市場の成熟化に伴い、企業間の競争が激化しています。このような環境下で、事業承継や成長戦略の一環としてM&Aを検討する企業が増加しています。

本記事では、IT業界の現状や課題、最新のM&A動向と事例、さらにM&Aのメリット・デメリットや成功のポイントについて詳しく解説します。

【記事提供:株式会社たすきコンサルティング】

中小企業の事業承継を支援するM&A仲介会社であり、約20年の財務コンサルティング実績を有する。公認会計士や税理士、中小企業診断士などの専門家が在籍し、全国規模で中小企業のM&Aをサポートしております。

※中小企業庁「M&A支援機関登録制度」登録済

※中小M&Aガイドライン(第3版)遵守の宣言について

IT業界の概要

IT業界は、情報技術を駆使してソフトウェアやハードウェア、インフラ、通信サービスなどを提供する企業群を指します。具体的には、システムインテグレーター(SIer)、ソフトウェア開発企業、クラウドサービスプロバイダー、通信事業者などが含まれます。経済産業省の特定サービス産業実態調査によれば、国内の情報サービス業の市場規模は約17兆円に達しており、年々成長を続けています。

IT業界の課題

IT業界は急速な技術革新と市場の変化に直面しており、以下のような課題が浮き彫りになっています。

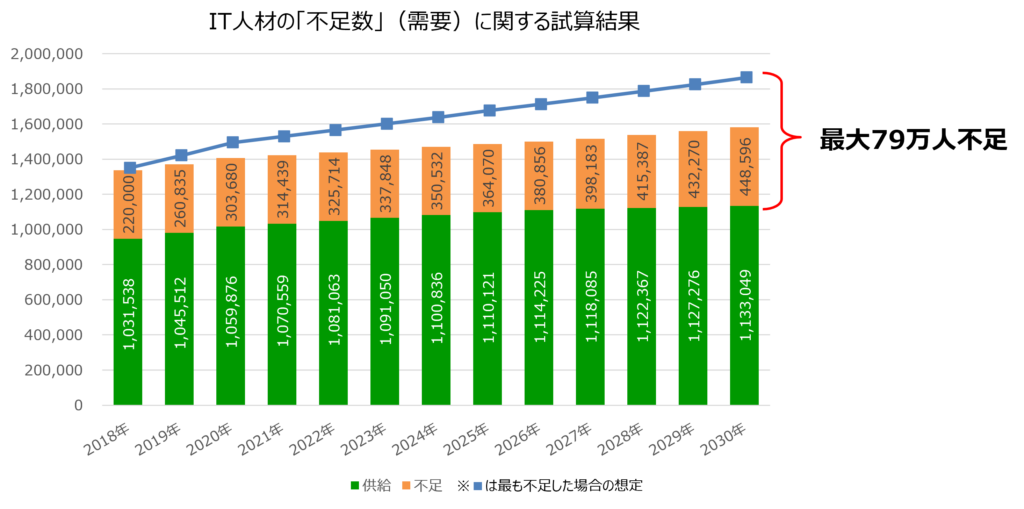

特に人材不足においては、2030年には最大79万人のIT人材が不足すると想定されています。

- 人材不足:高度な技術を持つエンジニアやセキュリティ専門家の不足が深刻化

- 競争の激化:新興企業やスタートアップの台頭により、既存企業は差別化が求められている

- 技術革新への対応:AI、クラウド、ビッグデータ、DX(デジタルトランスフォーメーション)などの新技術への迅速な対応が必要とされている

- 法規制の強化:個人情報保護法やサイバーセキュリティ関連の法規制が強化され、コンプライアンス対応が求められている

- 市場の成熟化:一部の分野では市場が成熟し、成長が鈍化している領域も存在

(出展元:経済産業省「IT人材需給に関する調査」)

IT業界においてM&Aが必要とされる背景

IT業界は技術革新が激しく、変化に迅速に対応することが求められます。こうした環境下で、安定した経営基盤や最新技術を持つ大手企業との提携やM&Aは重要な戦略です。M&Aにより、大手企業のリソースを活用できるだけでなく、人材のリスキリングを促進し、グループ内での人材交流を通じて幅広いスキルや経験を積むことが可能になります。

また、IT業界特有の多重下請け構造から脱却することで、利益率の向上や従業員待遇の改善も期待できます。これらの理由から、M&Aは単なる事業拡大ではなく、競争力強化と持続的成長を実現するための有効な手段として必要とされています。

IT業界のM&A事例

以下に、直近1~2年で注目されたIT業界のM&A事例をご紹介します。

ソフトバンクによるAmpere Computingの買収(2025年3月)

ソフトバンクグループは、米国のチップスタートアップであるAmpere Computingを65億ドルで買収しました。AmpereはArm Holdingsのアーキテクチャに基づくデータセンター向けCPUチップを開発しており、この買収はソフトバンクのAIインフラ投資戦略の一環とされています。

(出典元:当社によるAmpere Computing Holdings LLCの持分の取得(子会社化)に関するお知らせ)

KKRによる富士ソフトの買収(2025年2月)

米国の投資ファンドKKRは、日本のIT企業である富士ソフトの過半数株式を取得し、同社を非公開化する計画を発表しました。この買収は、富士ソフトの不動産資産や日本市場におけるITサービス需要の高まりを背景に行われたもので、同社の企業価値向上が期待されています。

(出典元:KKR、富士ソフトに対する第 2 回公開買付けを完了 約 58%の株式を取得し、非公開化への手続きを進める)

KDDIによるラックの買収(2025年1月)

KDDI株式会社は、セキュリティソリューションを提供する株式会社ラックの公開買付けを実施し、同社を子会社化しました。この買収により、KDDIはセキュリティ分野の強化とサービス拡充を図っています。

(出典元:KDDI株式会社による当社株式に係る株式売渡請求を行うことの決定、当該株式売渡請求に係る承認及び当社株式の上場廃止に関するお知らせ)

エレコムによるgroxiの買収(2023年5月)

エレコム株式会社は、ネットワーク設計・構築・保守・運用サービスを提供するgroxi株式会社を買収しました。この買収により、エレコムはネットワーク関連分野でのシナジー効果を期待し、ハードとソフトを組み合わせたトータルソリューションの提供を強化しています。

(出典元:groxi株式会社(岩崎通信機グループ)の株式の取得(子会社化)に関するお知らせ 岩崎通信機社との協業によるDX化推進ビジネスを強化)

当社におけるIT業界のM&A事例

過去に当社が成約させていただいた事例をご紹介します。

ソフトウェア受託開発 × ソフトウェア・システム開発

中国人技術者の技術力が評価される | M&A・事業承継なら「たすきコンサルティング」

情報処理サービス業 × 不動産テック

売主の拘りを実現 | M&A・事業承継なら「たすきコンサルティング」

IT事業 × 印刷業

買主を厳選して成約した案件 | M&A・事業承継なら「たすきコンサルティング」

ソフトウェア開発 × ソフトウェア開発

初回面談時からご縁を感じるM&A | M&A・事業承継なら「たすきコンサルティング」

IT業界におけるM&Aのメリット・デメリット

M&Aメリット

- 技術力・ノウハウの迅速な獲得

IT業界ではAI、クラウド、ビッグデータ、ブロックチェーンなどの分野で激しい競争が繰り広げられており、新しい技術やノウハウを自社開発するには時間とコストがかかるため、M&Aによって最先端技術や専門的なノウハウを迅速に獲得できます。 - 競争力強化・シェア拡大

IT業界は市場参入障壁が低く競争が激しいため、競合企業や新興企業を買収することで市場シェアや販売チャネルを迅速に拡大でき、さらに価格競争力やブランド力の強化にもつながります。

- サービスラインナップ・ポートフォリオの拡充

IT企業は単一のプロダクトだけでは市場競争に勝てないケースが多いため、相性の良いサービスや技術を取り込むことで包括的なソリューションの提供が可能になり、事業リスクの分散や収益モデルの多様化につながります。 - 顧客基盤の獲得・市場参入

IT業界ではユーザーや契約ベースが重要であるため、SaaSやクラウド企業を買収することで既存の顧客基盤を迅速に獲得でき、さらに現地企業の買収により海外市場へのスムーズな参入も可能になります。 - スケールメリットの享受

SaaSやクラウド、AIなどの事業は固定コストが高いためスケールメリットが重要であり、M&Aによってオペレーションやシステム、データインフラを統合することでコスト削減や利益率の改善が可能になります。

M&Aデメリット

- システム統合の難航

IT企業のM&Aでは異なるシステムやデータベースの統合に時間とコストがかかることが大きな課題となり、統合作業が遅れることで業務効率が低下する可能性があるうえ、セキュリティやデータの互換性に関する問題も発生しやすいです。

改善策

✅ 統合計画を事前に策定 – 専門チームを設置し、段階的な統合計画を立案。

✅ 段階的な統合実施 – 旧システムを稼働させつつ新システムに段階的に移行。 - 企業文化・組織の不一致

IT企業はスタートアップやベンチャーが多く、企業文化や働き方が大きく異なるため、買収後に組織文化の違いから人材流出や生産性の低下が起こる可能性があります。

改善策

✅ 文化の違いを可視化 – 経営層同士で事前に文化のギャップを把握。

✅ 柔軟な文化統合 – 両社の文化を尊重し、段階的に統合。

- 人材の離職リスク

IT企業では優秀なエンジニアや開発者が重要な資産となるため、買収後にインセンティブやキャリアパスが不透明になることでキーパーソンが離職し、事業の継続や成長に支障が生じる可能性があります。

改善策

✅ 報酬・キャリアプランを明確化 – インセンティブを強化し、成長ビジョンを提示。

✅ 早期の体制整備 – 新しい組織体制を早期に確立し、役割を明確化。

IT業界のM&Aの流れと成功のポイント

IT業界におけるM&Aは、市場環境や技術革新のスピードが速いため、迅速かつ的確な判断が求められます。以下に、M&Aの流れと成功のポイントを解説します。

1.事前準備:目的と戦略を明確にする

IT業界でM&Aを成功に導くためには、事前準備が極めて重要です。以下のポイントを明確に整理し、準備を進めます。

✅ 現状分析

- 財務状況(売上・営業利益・負債状況)の確認

- 主要な技術・プロダクトの競争力評価

- 競合との市場シェア比較

✅ 事前価値の評価

- 同業他社のM&A事例や市場価格と比較して、適正な企業価値を算定

- 企業価値評価方法(DCF法・類似企業比較法など)を適用

✅ 承継方法の検討

- 親族承継:内部に経営を引き継ぐ

- 従業員承継:内部のキーパーソンに引き継ぐ

- M&A:外部企業・投資ファンドへの売却

✅ M&A戦略の策定

- 技術獲得・事業拡大・市場参入など、M&Aの目的を明確化

- 具体的なスケジュールやKPIを設定

2.買い手の選定とマッチング

IT業界では、買収側企業の選定が成功のカギを握ります。ターゲット選定の基準を以下に示します。

✅買収候補のタイプ

| 買収候補 | 目的 | 期待されるシナジー |

|---|---|---|

| 業界内の大手IT企業 | 市場シェア・競争力強化 | 競合吸収・コスト削減・クロスセル |

| 異業種企業 | 新規市場参入・事業拡大 | 顧客基盤拡大・技術統合 |

| 投資ファンド・VC | 成長性・収益性を重視 | 収益モデル強化・IPO支援 |

✅選定基準

| 項目 | 基準 |

|---|---|

| 売上成長率 | 年率5%以上 |

| 営業利益率 | 10%以上 |

| 顧客維持率 | 85%以上 |

| 契約更新率 | 80%以上 |

| 知的財産(特許・ライセンス) | 競合優位性があるか |

3.基本合意とデューデリジェンス(企業調査)

買収候補が決まったら、基本合意(LOI)を締結し、詳細な調査を行います。

✅ 財務デューデリジェンス

- 売上・利益構造・負債状況

- キャッシュフローの安定性

✅ 法務デューデリジェンス

- 知的財産(特許・ライセンス)の契約内容

- 訴訟リスクや法的問題

✅ 事業デューデリジェンス

- 主要顧客・契約条件の確認

- サービス・製品の競争力・優位性

✅ 技術デューデリジェンス

- システム互換性・API連携

- クラウド移行の難易度

✅ 人事デューデリジェンス

- エンジニア・主要社員の契約内容

- 離職リスク

4.最終契約の締結

デューデリジェンスの結果を踏まえ、最終的な買収条件を交渉し、契約を締結します。

✅ 契約内容

- 買収価格・支払い方法(現金・株式)

- 役員・幹部の処遇

- 競業避止義務(一定期間の競業禁止)

5. 統合作業(PMI)

M&A成立後は、統合作業(PMI)が成功のカギを握ります。

✅ システム統合

- データベース・クラウド・APIの移行

- システム障害時のバックアップ体制の確認

✅ 組織・人事統合

- 報酬制度・キャリアパスの明示

- 組織構造・役職・責任範囲の統一

✅ 営業・マーケティング統合

- 顧客データベースの統合

- クロスセル・アップセル戦略の実施

IT業界におけるM&Aと今後の展望 – 総まとめ

IT業界は今後も急速な成長が見込まれ、特に生成AI、クラウド(SaaS・PaaS・IaaS)、サイバーセキュリティが成長の中心になると予測されています。生成AI市場、クラウド市場共に大きく成長していくことが見込まれています。また、5G通信やIoT(モノのインターネット)の普及により、自動運転やスマートシティなどの新しい分野が拡大し、これに伴って新たなビジネスモデルが生まれることが期待されています。

こうした中で、IT業界の企業は成長機会を逃さないために、積極的なM&Aを戦略に組み込んでいます。M&Aを通じて技術力を獲得し、市場シェアを拡大するだけでなく、営業力やブランド力を強化する動きが顕著です。

成功するM&Aの共通点としては、戦略的なターゲット選定、デューデリジェンスの徹底、PMI(統合作業)の効果的な実行が挙げられます。たとえば、MicrosoftがOpenAIを通じて生成AI技術を自社製品に統合したケースや、SalesforceがTableauを買収してデータビジネスを強化したケースは、M&Aの成功例として参考になります。

また、成長だけでなく、リスクへの対応も重要です。データ流出リスクや知的財産権の侵害、競合との価格競争といった課題に対応しつつ、法規制や生成AIに関する倫理的課題も考慮した戦略が求められます。

これからのIT業界では、成長分野への集中と市場変化への柔軟な対応が成功のカギを握ります。M&Aを通じて競争優位性を確立し、技術革新の波を先取りする企業が、今後のIT市場で勝ち残ることになるでしょう。

■ 担当コンサルタント紹介

たすきコンサルティングでは、IT業界に精通した専門コンサルタントが、貴社のニーズに合わせた最適な事業承継支援を提供しております。後継者選定から経営資源の引継ぎまで、専門的なサポートで貴社をバックアップいたします。

業界特化法人部 シニアコンサルタント

古川 龍也

京都大学大学院卒、メガバンクに入行し、法人融資・企業調査業務に従事。グループ証券会社に出向し、M&A業務を経験。2021年1月にたすきコンサルティングに入社し、多数の会社を成約に導く。

■ 譲渡(事業承継)に関するお問い合わせ

IT業界を取り巻く環境は大きな変化を迎えています。人材不足や市場競争の激化、事業承継の課題など、多くの経営者様が将来への不安を抱えていらっしゃいます。

事業の譲渡や承継についての第一歩は、専門家への相談から始まります。情報収集や自社評価など、ぜひお気軽にお問い合わせください。下記フォームより、必要事項をご記入の上送信いただければ、迅速にご対応させていただきます。